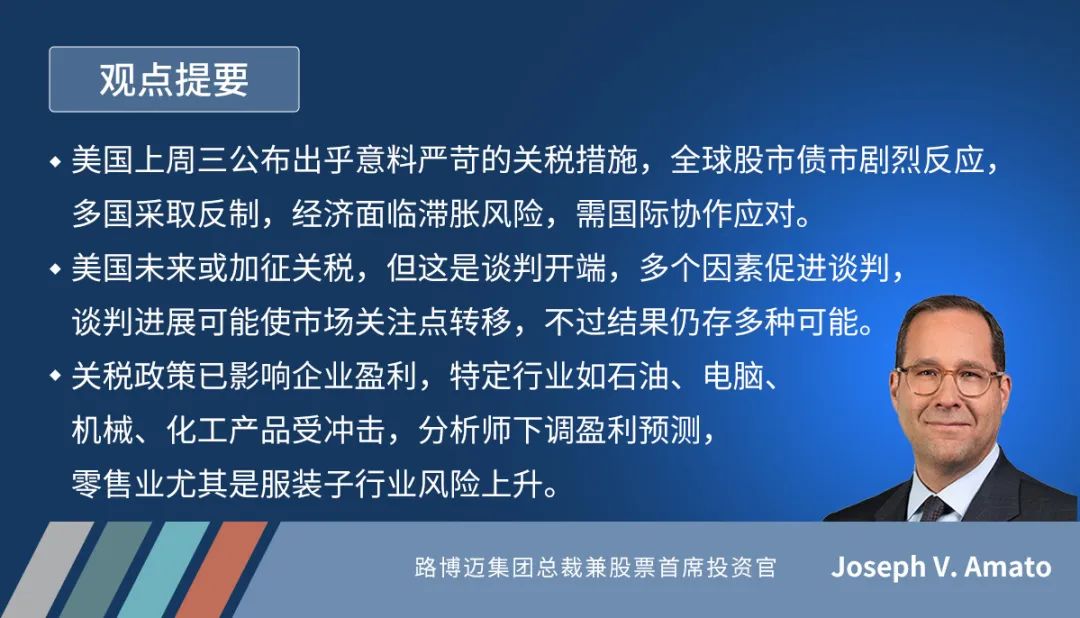

全球如何回应美国出乎意料地严苛的关税措施将是关键。

美国上周三公布的关税措施几乎是所有预测情景中最差的。在执笔之时,已引发股市大幅抛售,债券收益率显著走低。

至今已知的措施包括美国对所有国家的进口货品至少征收10%关税,对部分贸易伙伴再加征较高的关税率,例如对欧盟为20%、日本为24%、越南为46%、柬埔寨为49%;对中国货品则在现有20%关税率之上再加征34%。

有趣的是,加拿大和墨西哥在上周的新公布中得以 “幸免”。美国也针对个别货品和大宗商品独立加征关税或正进行调查。经济学家预测,美国对进口货品的最新平均关税率将约为20%,这是自1930年代以来的最高水平。

这些政策对经济可能构成什么影响,可能持续多久?最重要是,有没有办法解决这种疯狂的事情?

对经济增长的影响

踏入2025年之时,我们预测美国今年国内生产总值(GDP)将增长2.3%。最近几周由于预期加征关税政策将出台,我们在核心情景中已将增长预测下调至1.7%。路博迈固定收益团队预计,已公布关税措施或会拖低经济增长至1%以下,若美国再有举措而其他国家作出报复,那么美国经济甚至可能进入衰退。

如果形势没有转坏,历史表明,经济增长所受的大部分影响将在企业进行调整之前的两三个季度显现,但这些调整可能代价高昂,或使美国长期经济增长放缓四分之一或半个百分点。

同时,我们认为美国核心通胀率可能回升至3.5%,这给美联储带来了两难的局面。总的来说,我们认为美联储将视通胀影响为暂时性的,并更加关注增长和就业数据。市场在定价时已经迅速将今年降息次数的预期上调至四次。不过,除非未来几周的就业数据十分疲弱,或是市场出现严峻的流动性问题,我们仍然预计,降息两次或三次的可能性更大。

谈判或将启动

我们认为,美国政府未来可能对特定货品和大宗商品再加征关税,但有几个理由使我们认为,我们认为这是一系列谈判的开端。

第一个原因关税的绝对水平,若持续实施将对全球经济造成重大损害,美国财长在新措施公布后随即表示,应视这些关税率水平为 “上限”,并欢迎进行协商。第二是计算这些水平的方法显然生硬且过于简化;第三是加拿大和墨西哥获得豁免,这意味着其他国家或可仿效两国在最近几周采取的谈判方式;第四是在执笔之时,除了中国之外,大部分主要贸易伙伴并没有发表强硬的报复性措辞和/或大力作出反制。

特别是欧洲谈判人员似乎已经准备好回到谈判桌上,在我们撰写本文时,欧洲着重于以内部财政政策应对,而不是报复。中国上周五宣布对美国进口货品加征关税。然而,一旦美国开始与日韩或其他被加征最高关税率的亚洲国家进行谈判,这可能很难维持。

冷静的头脑需要占上风,我们认为最终会是这样。谈判的进展可能有助于市场将关注点从贸易政策转向本届美国政府下一阶段的经济计划(包括延长减税措施和放宽监管),以及德国扩大财政支出方案。这种潜在的关注点转移是路博迈即将发表的新一季度《资产配置委员会展望》的一个关键主题,其中资产配置委员会上调了对全球股票的投资评级,并维持增持美国小型股的看法。上调对全球股票的投资评级,主要源于委员会将美国以外发达市场股票的展望调高至增持,近期抛售后的股市估值水平为这些长期展望提供了支持。

尽管如此,我们确实认识到最终结果可以出现多个可能性,理性思维未必胜出。就算谈判如预期般开展,但可能持续多个月。在特朗普当选总统之后,我们一直在说,我们对长期增长感到乐观,但从全球化时代过渡到潜在的 “重商主义(mercantilism)和保护主义” 的 “零和博弈”很可能动荡不安。这正是我们当前的经历,风险溢价随之上升也是适当的。

下调盈利预测

随着这一切的发生,一些投资者可能已经忘了第一季度财报季将于本周开始。正如路博迈同仁Ashok Bhatia、Rob Dishner 和 Paul Grainger上周于本栏所写的那样,随着我们进入这个新的波动期,最新财报将提供充裕的硬数据以了解企业界的状况。

值得注意的是,即使在严苛的新关税政策公布以至全面生效之前,第一季度盈利预测可能已经纳入了关税的因素。这不只是一般的信心转坏,我们留意到分析师自今年初以来下调企业盈利预测的情况,稍微差于常态。

可以预期,美国关税措施对于进口货价占总成本较大的行业之负面影响最大。据美国银行全球研究的分析,这情况可见于例如石油和煤炭产品(占33%)、电脑和电子产品(占24%)、机械(占21%)以及化工产品(占21%)。

这与过去三个月被分析师下调盈利预测幅度最大的行业基本一致:材料业(主要为化工)和工业的首季度盈利预测分别被下调13.7%和6.8%。分析师对欧洲企业盈利的预测也相若。如不计因去年高利润的基数效应而导致今年盈利缩减的能源业,在STOXX欧洲600指数的成分行业中,分析师预测消费耐用品业首季度盈利的倒退幅度最大,并以汽车业最为显著。

根据美国上周三的公告重新审视这些行业,我们预期零售业的风险已上升,特别是服装子行业,因为部分亚洲国家的货品被征收最严苛的关税率。

打击小型股

另一点要注意的是美国小型股在上周抛售潮中备受冲击。美国银行预测,在一系列双边关税战中,假设大小企业同样能够将额外费用转嫁予最终消费者,但小企业盈利所受到的打击可能比大企业大三倍。

这引发了一个问题,即资产配置委员会对小型股的积极看法,以及我们预期股市表现在2025年将扩展至美国超大型科技股以外的板块的主要投资主题。话又说回来,纳斯达克指数上周同样大挫,美股七雄(苹果、微软、英伟达、Alphabet、亚马逊、Meta和特斯拉)也是如此。自新关税措施公布至上周五早上,罗素2000指数和美股七雄均已下跌超过9%。

那么企业盈利提供了什么线索呢?

为了衡量我们预期股市表现将扩大的主题,我们追踪在标普500指数的163个细分成分行业之中,盈利有望在未来12个月录得正增长的行业占比,其长期中位数为75%。2023年5月,此比率下降至仅超过50%的低点,此后逐步回升至长期均值,但回升动力从今年初起停滞不前。此外,过去两年盈利增长表现突出的信息科技业,今年第一季度的盈利增长仍将有望成为在标普500指数中第二快的成分行业。

即便如此,根据FactSet的数据,分析师仍然呈现强烈的共识,预测信息科技业与其他股类的盈利增长将日渐靠拢。一年前,标普指数内除美股七雄内的493只成分股之盈利缩减9%,而美股七雄增长52%。这一差距一直在稳步收窄,预期到今年第四季度,前者的盈利将增长8.7%,而后者则增长13.6%。

此外,值得留意的是,计算机和电子产品业依靠大量进口,如果美国和欧洲的贸易谈判在未来几周触礁,美国大型科技公司很可能成为欧洲报复的对象。在高关税充斥的世界里,这可能最终使信息科技和其他行业股份的盈利增长加快靠拢。

均值回归

当然,我们更希望看到我们预测的 “股市表现扩大”主题,是由于企业利润周期性复苏,而不是因为超大型科技股在市场抛售潮中估值大跌而促成。

上周公布的关税措施无疑已经降低了发生这种结果的可能性。要重回正轨,理性思维在未来的谈判中必须胜出,并引领全球在濒临全面爆发贸易战之前退后一步。

上周焦点

-

财新中国制造业采购经理指数:3月上升0.4至51.2

-

欧元区消费物价指数(初值):3月同比上升2.2%

-

美国供应管理协会制造业指数:3月下跌1.3至49.0

-

欧元区生产物价指数:2月同比上升3.0%

-

美国供应管理协会服务业指数:3月下跌2.7至50.8

-

美国就业报告:3月非农业职位数目新增22.8万个,失业率上升至4.2%

本周观察重点

-

周三,4月9日:美联储公开议息会议纪录

-

周三,4月9日:中国居民消费价格指数

-

周三,4月9日:中国工业品出厂价格指数

-

周四,4月10日:美国消费物价指数

-

周五,4月11日:美国生产物价指数

-

周五,4月11日:美国密歇根大学消费者信心指数

求分享

求点赞

求在看