路博迈集团对2025年的投资展望之一,是股市表现将扩大至美国超大型股份之外,目前欧洲是表现最抢眼的地方。

至少自疫情以来,很多投资者都视美国超大型股份为唯一可取的投资选择。

不过,这种情绪在上周似乎被埋没了。在经历了整个2月的低迷和放缓之后,标准普尔500指数最大型成分股的股价便开始走下坡路。

路博迈在《解答2025》和今年一季度《资产配置委员会展望》两份报告中对市场表现将再平衡和扩大的预测,看来正在出现。

增长和关税恐慌

虽然如此,事情并没有完全按照我们的预期发展。

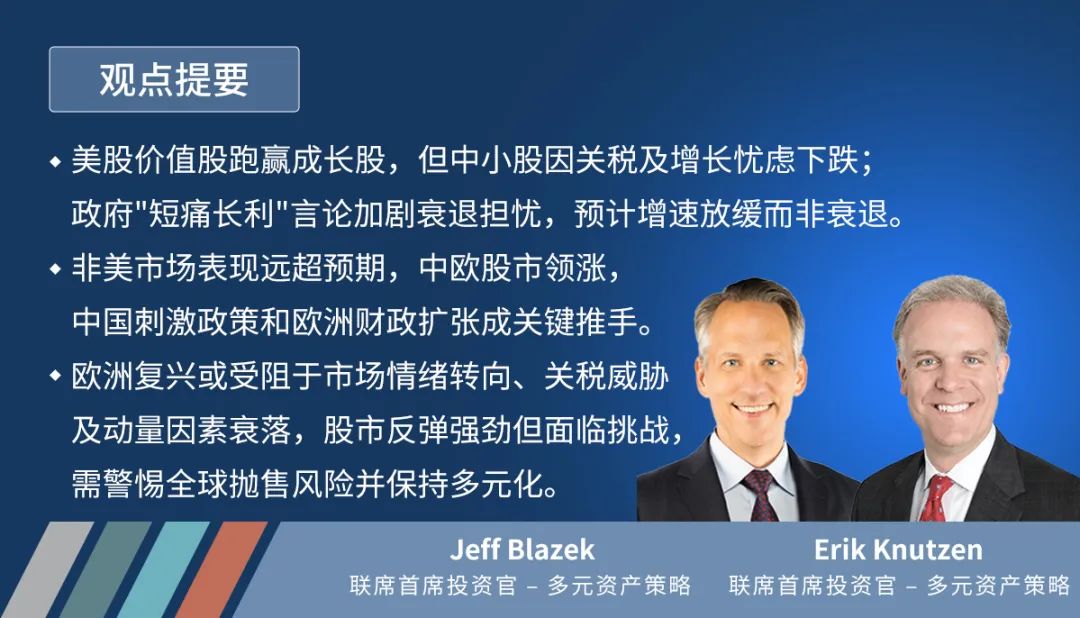

我们认为美国价值股的表现将优于成长股,而且自今年年初以来,它们的表现确实比成长股高出近9个百分点。我们也预测,金融和工业股可能缩小与科技股之间的差距,事实亦然,这两类股份在同期上升近9个百分点。纳斯达克指数在上周初单日下跌4%,而 “美股七雄”(“Magnificent Seven”)也从2024年12月17日的峰值跌入熊市。同时,标普500指数其他493支成分股表现坚挺,标普500指数权值均等指数今年迄今为止的表现领先美股七雄10个百分点。

不过,我们也看好美国中小型股,认为它们可能是经济增长高于趋势和动物精神(animal spirits)复苏的受益者,但情况并未如预期般好转,标普小型股600指数今年已下跌近11%,表现逊于标普500指数5个百分点。

我们认为,这是由于对增长前景和加征关税的忧虑,现时正在美国经济中蔓延。小型股对增长展望尤其敏感,尽管它们的业务往往以国内市场为导向,但它们的利润率通常也很低,而关税带来的更高投入成本可能会挤压这些利润率。我们看到,同样的压力在上周亦使高收益信用债利差迎来姗姗来迟的的扩宽走势。

美国政府关于 “短期阵痛换来长期利益”的言论引发人们对经济衰退的担忧,并打压了企业和市场情绪。我们认为美国不会走向衰退,但其发展势头已经减弱了很多。

非美市场表现惊艳

美国经历的阵痛让我们看到了一个比我们预期更早出现扩大表现的地方:非美国市场。

日股年初至今的表现仍然些微优于美股,但中国沪深300指数的涨幅现已超过标普500指数9个百分点,STOXX欧洲600指数则以惊人的13个百分点遥遥领先。

中国近期推出的刺激经济措施,显示当局重新向消费和民营企业倾斜,但目前这还只是一个良好的开端。再向目光转向欧洲,欧洲扩大财政支出的计划具有划时代的意义。

欧洲重大变化

这些变化集中在德国。本周二(3月18日),候任德国总理默茨(Friedrich Merz)将把握在联邦议院于换届前所占的大多数优势,寻求通过修订在德国宪法中的 “债务刹车”条款,使大部分国防支出免受其规则的约束,并允许设立5,000亿欧元的基础设施基金。

但德国也全力支持改革欧元区严格的财政规定。同时,欧盟领袖也赞成欧盟委员会的建议,暂时将国防支出排除于这些规则之外,并设立1,500亿欧元基金为成员国加强军备提供贷款。共同的欧洲国防债券和欧盟作为中央武器采购机构是其他值得注意的想法。

早在今年1月时,我们就指出,如果我们看到 “法国和德国的政治重整导致财政宽松,或是乌克兰达成和平及重建协议”,我们将对非美国市场持更积极的态度。我们当时的研判是这三个情况都有可能,但认为法国的财政刺激规模较小,德国实施刺激计划将是今年下半年的事情,而乌克兰问题的解决是 “推测的”。结果,美国新政府对北大西洋联盟的矛盾立场,促使欧洲迫切认真地考虑宽松财政,程度几乎是在八周前没法想象的。

截至目前为止,与我们上个月发现的更广泛趋势一致,投资者似乎忽略了这些支出的通胀潜力,并以 “增长的思维”来定价。

欧元兑美元汇率近期快速转强,而德国和美国国债利差从年初至今已收窄近80个基点;欧洲央行对货币政策的语调也转向审慎。然而,德国国债收益率曲线已趋陡而非趋平,欧洲股市的任何波动都来自美国加征关税的威胁,而非对通胀或利率上升的担忧。

未来动荡不安

什么因素可能阻碍欧洲的复兴呢?

一种可能性是市场情绪逆转。当前的表现可能归因于对支出计划和联合提升军力的热忱 。但另一方面,这可能只是因为投资者轮换市场或资产活动,致使资金离开美市或估值高昂的资产。要留意的是,它发生在德国大选和默茨转向宽松财政之前,而且涨势广泛,并不限于国防股。

如果欧洲的现状只是市场动量因素(momentum factor)普遍衰落的一个症状(这种情况可见于估值较便宜的周期类股即使在美国市场也表现亮丽,以及被超买的优质必需消费股即使防御性较强亦表现不佳),那么现有的基本面未必能够使欧洲市场免受动量回归的影响。这提醒投资者要保持市场因素、资产类别、地区和行业的多元化。

另一个可能性是,由于欧洲经济增长面临的直接威胁压倒了刺激措施的长期潜力,偶尔出现的关税威胁可能会演变成全球普遍的抛售。我们认为,美国上周对欧洲钢铁和铝材加征关税,以及在4月2日之后可能征收更广泛的关税,增加了这种风险。

未来可能出现艰难和波动的时期,但欧洲股市反弹速度之快、力度之强,都是我们在今年初时没法想象的。即使如此,《美银全球基金经理调查》(Bank of America Global Fund Manager Survey)最新报告显示,尽管投资者正在削减对美股的投资,但他们的持仓仍然是增持。我们不应预期STOXX 欧洲600指数将重现年初连续10周的涨势,但也不会排除欧洲股市将续创佳绩的可能性。

上周焦点

-

中国居民消费价格指数:2月同比下跌0.7%

-

中国工业品出厂价格指数:2月同比下跌2.2%

-

日本2024年四季度国内生产总值(最后预测):年化增长2.2%

-

美国消费物价指数: 2月同比上升2.8%,环比上升0.2% (核心消费物价指数同比上升3.1%,环比上升0.2%)

-

美国生产物价指数:2月同比上升3.2%,环比持平于0.0%

-

美国密歇根大学消费者信心指数:3月下跌6.8至57.9;1年期通胀预期上升0.6%至4.9%

本周观察重点

-

周一,3月17日:美国零售销售

-

周一,3月17日:美国全国住宅建筑商协会(NAHB)房价指数

-

周二,3月18日:美国建筑许可

-

周二,3月18日:美国新屋开工

-

周二,3月18日:日本央行议息会议

-

周三,3月19日:美联储议息会议

-

周四,3月20日:美国成屋销售

-

周四,3月20日:日本消费物价指数

-

周五,3月21日:欧元区消费物价指数(初值)

求分享

求点赞

求在看